Man ir noslēpums ...

Man tev mazliet noslēpums.

Iespējams, ka jūsu starpnieks domā par jūsu interesēm, kad viņi sniedz jums ieteikumus.

Faktiski brokeri var likumīgi nodot savas intereses priekšā jūsu.

Vai jūs to nozvejojāt?

Tas nozīmē, ka jūsu starpnieks var saņemt ātruma pārsniegšanas biļeti, lai dotos 75 mph uz starpvalstu, bet netiks sodīts par to, ka jūs pārdodat krāpšanos, kas padara viņus par daudz naudas.

Tas ir tāpēc, ka lielākā daļa starpnieku darbojas tā sauktajā piemērotības standarts, kas vienkārši nozīmē, ka vērtspapīri, kurus tie iesaka, ir piemēroti, ņemot vērā jūsu finanšu profilu; tomēr daudzi vērtspapīri, kurus var uzskatīt par piemērotiem, var būt tālu no labākajām ieguldījumu iespējām, kas pieejamas konkrētā laikā.

Kā viņiem patīk āboli?

Jūs, iespējams, būsiet pārsteigti, uzzinot, ka starpnieku, kas darbojas saskaņā ar piemērotības standartu, juridiski nav pienākuma atrast vislabākās cenas vai labākās pieejamās investīciju iespējas konkrētā laikā. Tā rezultātā jūsu brokeris var piedāvāt vērtspapīrus, kas nodrošina mazāku peļņu un rada lielākus riskus nekā citas alternatīvas, jo tas var būt izdevīgāk brokerim. Piemērotības standarts var tikt piemērots brokerim, kurš pārdod apdrošināšanu, akcijas, mūža rentes vai citus ieguldījumu veidus.

1. Brokeri dara naudu, pat ja jūs to nedarat.

Tas ir saistīts ar uz komisijām balstītu kompensācijas modeli, ko pašlaik izmanto daudzas brokeru sabiedrības. Pieņemsim, ka jūsu brokeris pārliecina jūs iegādāties XYZ krājumā par vienu akciju 50 USD. Ja cena vēlāk palielinās līdz 60 ASV dolāriem, jūsu starpnieks var jums piezvanīt un ieteikt iegādāties vairāk tāda paša nodrošinājuma, jo cena ir 20%. Šis darījums pēc tam radīs komisijas maksu savam brokerim.

No otras puses, pieņemsim, ka tas pats ieguldījums XYZ krājumā samazinājās līdz 40 ASV dolāriem par akciju. Šajā gadījumā viens un tas pats brokeris var jums piezvanīt un joprojām jums liek nopirkt vairāk no tāda paša nodrošinājuma, jo tas ir lētāks nekā tas bija, un tāpēc tas būtu jāuzskata par pirkumu. Šis darījums arī radīs komisijas maksu par jūsu brokeri.

Lielisks tiem. Ne tik daudz par jums.

Kā jūs varat redzēt, jūsu brokera panākumi var būt maz saistīts ar savu. Tas norāda uz interešu neatbilstību, kas jūsu brokerim var radīt izdevību jūsu rēķina.

2. Augsta komisija ir laba lieta?

Brokeri var izvēlēties piedāvāt tikai tos ieguldījumus, kas maksā visaugstākās komisijas. Lai ilustrētu šo punktu, ņemsim vērā vēl vienu piemēru. Pieņemsim, ka investīcijas 1 ir vislabākais jums ieguldījums, taču tā nepiedāvā komisijas maksu savam brokerim.

No otras puses, ieguldījums 2 ir sliktāks ieguldījums, kas maksā 5% komisijas naudu. Saskaņā ar piemērotības standartu jūsu starpniekam nav pienākuma piedāvāt jums ieguldījumu 1 un tā vietā var jums pārdot ieguldījumu 2, lai iekasētu komisijas maksu par darījumu. Šis interešu konflikts pašlaik ir atļauts saskaņā ar piemērotības standartu, kas ir piemērojams daudzām brokeru sabiedrībām.

Vai tas nav īpašs?

3. Izskatās labi papīra.

Jūsu brokeris var pārdot jums nelikvīdas vai ļoti riskantas investīcijas. Tas ir saistīts ar faktu, ka brokeri bieži vien ir saistīti ar konkrētiem vērtspapīru emitentiem vai noteiktiem ieguldījumu sabiedrībām.

Rezultātā tie var ierobežot tikai ar to filiāļu piedāvātajiem patentētajiem produktiem, lai gan tirgū var būt pieejamas citas pievilcīgākas investīciju iespējas. Tos var arī aprobežoties ar konkrētu vērtspapīru sarakstu, un tos var kompensēt, lai jebkurā laikā piedāvātu vienu ieguldījumu citā.

Viens no sliktākajiem piemēriem, ko es to pieredzēju, bija ar draugu mammas portfeli. Viņas brokeris bija pārdevis viņam to, ko viņš sauc par "drošu ieguldījumu", kas bija komandītsabiedrība. Lai gan daži komandītsabiedrības var uzskatīt par labām investīcijām, šis bija Medicīnisko kapitālsabiedrību īpašums.

Kāda ir liela lieta par to? Nu, šī īpašā partnerība tika uzskatīta par krāpšanu, un vairums investoru zaudēja visu, ko viņi ieguldīja. Tas, kas padara stāstu vēl sliktāk, ir tas, ka šis konkrētais brokeris domāja, ka tas ir "piemērots", lai to pārnestu vairāk nekā 1/3 no viņas portfeļa.

4. Viņu komisijas var iztērēt jūsu atgriešanās.

Ja jūs maksājat komisijas par katru tirdzniecību, jūs varat tērēt vairāk, nekā jūs varētu gaidīt.

Piemēram, ja jums ir jāmaksā 2% par katru darījumu, tad, veicot tikai trīs darījumus gadā, jūs katru gadu varat maksāt 6% no kopējā portfeļa komisijas naudā.

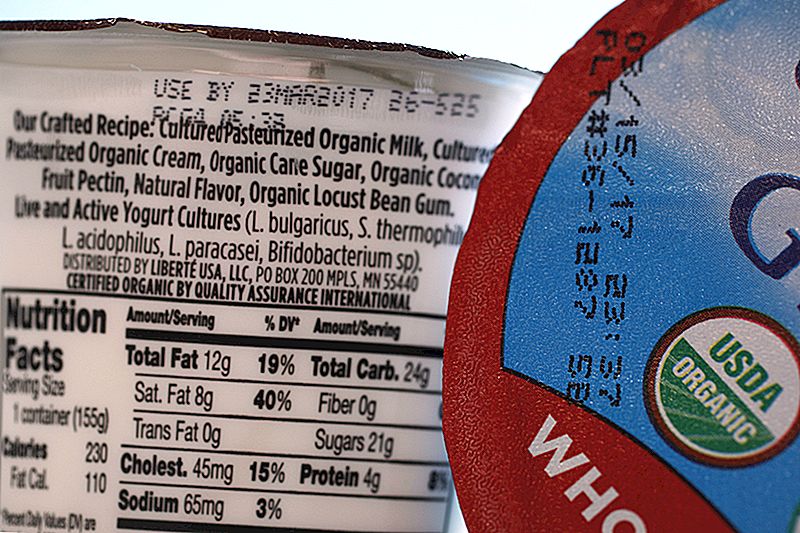

5. Alfabēta jumbo zupa.

Brokeri var izmantot maldinošus nosaukumus, lai sniegtu nepareizu priekšstatu par viņu kompensācijas modeli un kvalifikāciju. Pašlaik finanšu pakalpojumu nozarē izmantoto profesionālo apzīmējumu pārpilnība ir mulsinoša pat vispieredzējušākajiem investoriem. Tomēr izpratne par atšķirībām starp šiem nosaukumiem varētu ievērojami ietekmēt jūsu ilgtermiņa ieguldījumu rezultātus un vispārējo apmierinātību.

Piemēram, jēdziens finanšu konsultants ir viens no visizdevīgākajiem nozares jēdzieniem; tomēr daudzas personas, kas izmanto šo nosaukumu, ir pārdevēji, kas vēlas apmierināt kvotas, pārdodot finanšu produktus. Dažos gadījumos tie var pārdot netirgojamus vērtspapīrus, kas ietver ilgtermiņa saistības, pārmērīgas maksas un augstu riska pakāpi.

Piemēram, sadaļas ar vārdu "vecākais" - sertificēts vecākais padomnieks (CSA) un sertificēts vecākais konsultants (CSC), ir pakļauti lielai rūpīgai pārbaudei. Es vienmēr saņemu piedāvājumus pa pastu, lai nopirktu apzīmējumus. Neļaujiet alfabēta zupai ieskaidrot tevi. Vienīgais finanšu plānošanas profesijas pārstāvis ir CFP® apzīmējums. Citas atzīmes ir CFA un CPA apzīmējums.

6. Man ir pārdošanas kvota.

Man patīk, kad saņemu paziņojumu no konkurenta, kuru sponsorē kopfonds vai apdrošināšanas sabiedrība. Brokeris apgalvo, ka klientiem ir vislielākās intereses un viņi var izmantot visu veidu investīciju izvēli, izņemot to, ka tikai tie ieguldījumi, kurus esmu redzējis, ir šo uzņēmumu īpašie produkti.

Hmmm ...... tagad, kura intereses vispirms ir? Es apliecinu, ka neesat klients.

7. Mani ieraksti tīru ... .kind of

Jūsu brokerim nav pienākums pateikt, vai viņa ierakstā ir kaut kas. Un kāpēc viņiem tas būtu? Ir ziņots, ka 70% no potenciālajiem klientiem pirms fiktēšanas veic brokera iepriekšēju pārbaudi.

Vai vēlaties pārliecināties, ka jūsu starpniekam nav ierakstu, piemēram, Bernie Madoff? Pāriet uz FINRA BrokerCheck, lai redzētu, kas ir jūsu brokeru ierakstā.

8. Tas varētu būt labāk kaut kur citur.

Izmantojot brokeri, jums ir darīšana ar pārdošanas personālu, kas var vai nevar būt jūsu intereses prātā. No otras puses, reģistrētie ieguldījumu konsultanti, kas pazīstami arī kā RIA, ir uzņēmumi, kas darbojas saskaņā ar fiduciāro standartu, kas nozīmē, ka tām ir juridiski pienākums vispirms klienta intereses vispirms piemērot.

Kā neatkarīgs reģistrēts investīciju konsultants Alliance Wealth Management, LLC tika dibināts kā laba alternatīva tradicionālajam brokeru modelim, ar kuru daudzi ieguldītāji ir pieraduši. Mēs kompensējam tikai ar vadības maksu, ko tieši maksā mūsu klienti.

Kā jūs maksājat brokerim? Ja jūs nezināt, varbūt ir pienācis laiks to uzzināt.

Izlikt Jūsu Komentāru